Fiscalité de l'Assurance Vie au Luxembourg : Tout savoir

L'assurance vie luxembourgeoise offre sécurité renforcée et avantages fiscaux alléchants. Mais comment fonctionne sa fiscalité ? Quels sont ses atouts par rapport aux contrats français ?

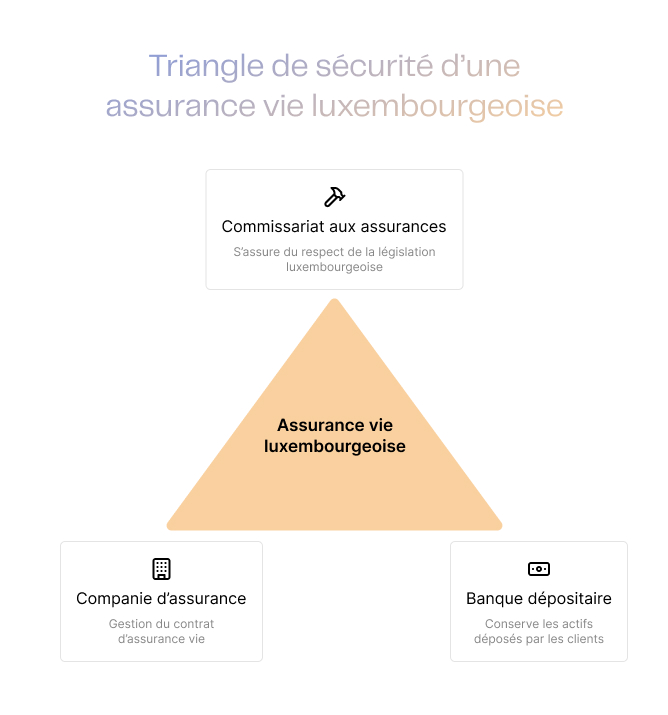

Plongeons dans les subtilités de ce placement prisé. Le triangle de sécurité et le super privilège ne sont que la partie émergée des avantages offerts aux résidents fiscaux français.

Qu'est-ce que la fiscalité de l'assurance vie luxembourgeoise ?

L'assurance vie luxembourgeoise attire de plus en plus d'investisseurs français. Sa fiscalité, bien que complexe, offre des avantages significatifs pour optimiser le patrimoine tout en bénéficiant d'une protection renforcée.

Le Principe de Neutralité Fiscale

Au cœur de ce dispositif se trouve le principe de neutralité fiscale. Pour un résident fiscal français, la fiscalité appliquée sera celle de la France, et non celle du Luxembourg. Cette transparence fiscale permet d'éviter la double imposition.

La Structure de Protection des Avoirs

La grande différence avec l'assurance vie française réside dans la structure de protection des avoirs. Le Luxembourg utilise un système appelé "triangle de sécurité". Ce système implique :

- l'assureur,

- une banque dépositaire,

- le Commissariat aux Assurances (CAA).

Cette configuration assure une séparation stricte des actifs, contrairement à la France où les avoirs sont déposés chez l'assureur.

Le Super Privilège

Un autre atout majeur est le super privilège accordé aux souscripteurs. En cas de faillite de l'assureur, les détenteurs de contrats luxembourgeois bénéficient d'un statut de créancier de premier rang. Cette garantie est illimitée au Luxembourg. En comparaison, elle est plafonnée à 70 000 € par assuré et par compagnie en France.

Pourquoi Choisir une Assurance Vie Luxembourgeoise ?

Les raisons de choisir une assurance vie luxembourgeoise sont nombreuses :

- Flexibilité,

- Sécurité,

- Optimisation patrimoniale.

Les contrats luxembourgeois offrent une architecture ouverte, permettant une grande liberté dans le choix des actifs. Ils proposent également une gestion multi-devises au sein d'un même contrat, avantage important pour les investisseurs internationaux.

Exemption de la Loi Sapin 2

Contrairement aux contrats français, l'assurance vie luxembourgeoise n'est pas soumise à la loi Sapin 2.

Cette exemption offre une liberté totale de gestion. Elle assure une tranquillité d'esprit aux souscripteurs, même en période de crise financière. Les investisseurs bénéficient ainsi d'une flexibilité accrue pour leurs placements.

Les Coûts Associés

Il convient toutefois de noter que cette sophistication a un coût. Le ticket d'entrée pour une assurance vie luxembourgeoise est généralement élevé, souvent à partir de 250 000 €.

En comparaison, de nombreux contrats français commencent à 500 €. Les frais de gestion annuels sont également plus importants, bien qu'ils soient dégressifs selon l'encours.

Principe de neutralité fiscale

Le principe de neutralité fiscale est la pierre angulaire de l'attrait de l'assurance vie luxembourgeoise pour les résidents fiscaux français. Ce concept a des implications profondes pour les investisseurs.

En clair, la neutralité fiscale signifie que le contrat d'assurance vie luxembourgeois est fiscalement transparent. Pour un résident fiscal français, cela implique l'application des règles fiscales françaises en vigueur, comme si le contrat avait été souscrit auprès d'un assureur français.

Cette disposition élimine la double imposition et simplifie la gestion fiscale pour le souscripteur.

Bénéfices pour les Résidents Fiscaux Français

Les résidents fiscaux français bénéficient des avantages structurels de l'assurance vie luxembourgeoise. Cela inclut une protection renforcée des avoirs et une flexibilité d'investissement, tout en conservant le cadre fiscal français.

Les règles d'imposition sur les retraits, les abattements fiscaux et la fiscalité successorale restent identiques à celles d'un contrat français.

Exemple Concret

Pour illustrer le principe, prenons un investisseur français souscrivant un contrat d'assurance vie luxembourgeois avec un versement initial de 500 000 €. Après 10 ans, la valeur atteint 700 000 €, et l'investisseur effectue un rachat partiel de 100 000 €.

Dans ce cas, le calcul de l'imposition se fera comme pour un contrat français :

- Détermination de la part imposable : (100 000 € x 200 000 €) / 700 000 € = 28 571 €

- Application de l'abattement de 4 600 € (pour une personne seule) : 28 571 € - 4 600 € = 23 971 €

- Imposition au taux de 7,5% (contrat de plus de 8 ans) : 23 971 € x 7,5% = 1 798 €

- Prélèvements sociaux de 17,2% sur la totalité des gains : 28 571 € x 17,2% = 4 914 €

L'imposition totale s'élèverait donc à 6 712 €, soit exactement le même montant que pour un contrat français équivalent.

Fiscalité en Cas de Décès

Ce principe s'étend également à la fiscalité en cas de décès. Les abattements de 152 500 € par bénéficiaire pour les versements effectués avant 70 ans s'appliquent de la même manière qu'en France.

Adaptabilité de la Neutralité Fiscale

Cette neutralité fiscale n'est pas figée. Elle s'adapte aux évolutions de la législation fiscale française. Par exemple, si la France modifie ses règles d'imposition sur les contrats d'assurance vie, ces changements s'appliqueront immédiatement aux contrats luxembourgeois détenus par des résidents fiscaux français.

Flexibilité pour les Expatriés

Cette flexibilité offre un avantage supplémentaire aux détenteurs de contrats luxembourgeois. La fiscalité du contrat s'adapte automatiquement lors d'un changement de résidence fiscale.

Cette flexibilité offre une continuité précieuse pour les expatriés. Les personnes mobiles internationalement bénéficient également de cet avantage. Le contrat suit ainsi le titulaire dans ses déplacements, assurant une gestion fiscale simplifiée.

Fiscalité en cas de rachat

La fiscalité des rachats sur un contrat d'assurance vie luxembourgeois suit les mêmes règles que celles appliquées aux contrats français. Cela offre une familiarité rassurante pour les investisseurs.

Rachat avant 8 ans

Pour les contrats de moins de 8 ans, les gains réalisés lors d'un rachat sont soumis à un prélèvement forfaitaire de 12,8%. Ce taux reste compétitif par rapport à d'autres placements.

Par exemple, un contrat souscrit il y a 5 ans avec un versement initial de 100 000 € atteint une valeur de 120 000 €. Un rachat de 20 000 € génère un gain imposable de 3 333 € (20 000 € x 20 000 € / 120 000 €). L'impôt sur le revenu s'élèvera donc à 426 € (3 333 € x 12,8%).

Rachat après 8 ans

Après 8 ans, l'assurance vie luxembourgeoise profite pleinement de son potentiel fiscal. Les gains réalisés bénéficient d'un taux d'imposition réduit à 7,5%, après application d'un abattement annuel. Cet abattement est de 4 600 € pour une personne seule et de 9 200 € pour un couple marié ou pacsé.

Prenons l'exemple d'un contrat de 10 ans, d'une valeur de 200 000 € pour un versement initial de 150 000 €. Un rachat de 50 000 € génère un gain imposable de 12 500 € (50 000 € x 50 000 € / 200 000 €). Après application de l'abattement de 4 600 €, le gain imposable est de 7 900 €, avec un impôt de 592,50 € (7 900 € x 7,5%).

Pour les contrats au-delà de 150 000 € de versements, le taux d'imposition passe à 12,8% sur la fraction excédentaire, pour maintenir l'équité fiscale.

Prélèvements sociaux

Quel que soit l'âge du contrat, les prélèvements sociaux de 17,2% s'appliquent systématiquement sur les gains réalisés lors d'un rachat. Dans l'exemple du contrat de 10 ans, les prélèvements sociaux s'élèveraient à 2 150 € (12 500 € x 17,2%).

Optimisation fiscale

La fiscalité avantageuse des contrats de plus de 8 ans encourage une stratégie de conservation à long terme. Il existe des techniques pour optimiser les rachats avant cette échéance.

Par exemple, privilégier des rachats partiels plutôt qu'un rachat total permet de lisser l'imposition sur plusieurs années.

Le choix entre le prélèvement forfaitaire et l'imposition au barème progressif de l'impôt sur le revenu reste possible. Pour les contribuables dont le taux marginal d'imposition est inférieur à 12,8%, opter pour le barème peut être plus avantageux.

Fiscalité en cas de décès

L'assurance vie luxembourgeoise offre des avantages fiscaux considérables aux résidents français, simplifiant la transmission du patrimoine. Elle allie flexibilité et familiarité, préservant le cadre fiscal habituel des investisseurs hexagonaux, ce qui en fait un outil attrayant pour une gestion patrimoniale optimisée.

Versements avant 70 ans

Pour les sommes versées avant le 70ème anniversaire de l'assuré, le régime fiscal est particulièrement avantageux. Chaque bénéficiaire désigné bénéficie d'un abattement de 152 500 €. Cette exonération s'applique individuellement à chaque bénéficiaire, offrant ainsi une opportunité remarquable de transmission patrimoniale.

Au-delà de cet abattement, la fiscalité devient progressive. Les capitaux transmis sont taxés à 20% jusqu'à 700 000 €, puis à 31,25% pour la fraction excédant ce montant.

Par exemple, un contrat d'assurance vie luxembourgeois d'une valeur de 1 000 000 € à la date du décès avec deux bénéficiaires désignés à parts égales :

- Chacun reçoit 500 000 €.

- Après l'abattement de 152 500 €, le montant soumis à taxation serait de 347 500 € par bénéficiaire.

- La taxation serait donc de 69 500 € (20% de 347 500 €) pour chacun, soit un taux effectif d'imposition de seulement 13,9%.

Versements après 70 ans

Pour les versements effectués après le 70ème anniversaire de l'assuré, le régime fiscal diffère. Ces sommes sont réintégrées dans la succession, mais bénéficient d'un abattement global de 30 500 €. Cet abattement s'applique à l'ensemble des contrats détenus par le défunt, et non par bénéficiaire.

Il est crucial de noter que seuls les versements sont concernés. Les intérêts et plus-values générés par ces versements restent exonérés de droits de succession.

Par exemple, un contrat souscrit à 72 ans avec un versement initial de 200 000 € vaut 250 000 € à la date du décès. Seuls 169 500 € (200 000 € - 30 500 €) seront soumis aux droits de succession. Les 50 000 € de plus-value échapperont à l'impôt.

Transmission aux bénéficiaires : étapes et procédures

La transmission du capital aux bénéficiaires suit un processus spécifique. Voici les principales étapes :

- Déclaration du décès à l'assureur luxembourgeois.

- Fourniture des documents nécessaires (acte de décès, pièces d'identité des bénéficiaires, etc.).

- Évaluation fiscale par l'assureur.

- Prélèvement des droits de succession par l'assureur, qui agit comme collecteur pour le fisc français.

- Versement du capital net aux bénéficiaires.

Ce processus, similaire à celui d'un contrat français, bénéficie souvent d'une gestion plus rapide grâce à l'expertise des assureurs luxembourgeois.

Optimisation de la transmission

La fiscalité avantageuse de l'assurance vie luxembourgeoise ouvre la voie à des stratégies d'optimisation successorale. Par exemple :

- Désigner multiples bénéficiaires pour multiplier les abattements de 152 500 €.

- Répartition judicieuse des versements avant et après 70 ans pour optimiser la fiscalité globale.

Il est aussi possible de prévoir des clauses bénéficiaires démembrées, séparant l'usufruit et la nue-propriété du capital, pour une transmission optimisée sur plusieurs générations.

La flexibilité des contrats luxembourgeois permet d'adapter la stratégie de transmission en fonction de l'évolution de la situation familiale et patrimoniale du souscripteur.

Si vous souhaitez en savoir plus sur les meilleures assurances vie au Luxembourg, n'hésitez pas à consulter notre article dédié.

Autres avantages fiscaux

L'assurance vie luxembourgeoise offre une palette d'avantages fiscaux supplémentaires, idéaux pour une gestion patrimoniale internationale.

Pas d'imposition sur les arbitrages

Un des avantages majeurs réside dans l'absence d'imposition lors des arbitrages au sein du contrat. Cette caractéristique permet une gestion dynamique du portefeuille sans impact fiscal immédiat.

Les investisseurs peuvent ainsi :

- Ajuster leur allocation d'actifs selon les conditions de marché ou leurs objectifs personnels.

- Basculer des investissements des actions vers les obligations en période de turbulences boursières.

- Revenir aux actions lorsque les conditions s'améliorent.

Tout cela sans générer d'événement fiscal. Cette flexibilité est précieuse dans un environnement financier volatil.

Absence de fiscalité au Luxembourg pour les non-résidents

Pour les détenteurs non-résidents, l'absence de fiscalité locale sur les contrats d'assurance vie est un atout considérable. Seule la fiscalité du pays de résidence s'applique, évitant ainsi toute complexité liée à une double imposition.

Adaptation lors d'un changement de résidence fiscale

L'adaptabilité aux changements de résidence fiscale est l'un des atouts les plus remarquables de l'assurance vie luxembourgeoise. Cette flexibilité est un avantage majeur dans un monde où la mobilité internationale est de plus en plus courante.

Lorsqu'un détenteur change de pays de résidence, la fiscalité de son contrat s'ajuste automatiquement pour se conformer aux règles du nouveau pays. Cette adaptation se fait sans la nécessité de clôturer le contrat ou d'en ouvrir un nouveau.

Exemptions particulières et situations spécifiques

L'assurance vie luxembourgeoise offre également des avantages fiscaux dans certaines situations :

- Rachat suite à un licenciement,

- Mise à la retraite anticipée,

- Invalidité ou cessation d'activité non salariée.

Dans ces cas, les gains peuvent bénéficier d'une exonération d'impôt sur le revenu, bien que les prélèvements sociaux restent dus.

Pour les contrats de capitalisation, il existe des avantages concernant l'Impôt sur la Fortune Immobilière (IFI). Seule la valeur nominale est prise en compte pour l'IFI, et non sa valeur de rachat, offrant un avantage significatif pour les patrimoines importants.

L'assurance vie luxembourgeoise combine les avantages du cadre luxembourgeois et de la fiscalité française, offrant sécurité et flexibilité aux résidents fiscaux français pour leur gestion patrimoniale.

Que ce soit pour :

- L'optimisation fiscale des rachats,

- La transmission patrimoniale avantageuse,

- L'adaptabilité aux changements de résidence fiscale,

ce produit répond aux besoins des investisseurs les plus exigeants. L'assurance vie luxembourgeoise est une solution avantageuse pour la gestion patrimoniale, particulièrement dans un contexte de mobilité internationale et de patrimoines complexes.