Inconvénients de l'assurance vie au Luxembourg: 8 points à considérer

L'assurance vie luxembourgeoise, souvent présentée comme un eldorado financier, cache des pièges insoupçonnés. De nombreux investisseurs sont attirés par ses avantages fiscaux et sa flexibilité. Cependant, il est crucial d'examiner l'autre côté de la médaille.

Des frais potentiellement plus élevés, des restrictions géographiques et des procédures complexes font partie des inconvénients majeurs.

Cet article dévoile 10 aspects négatifs de l'assurance vie luxembourgeoise que tout investisseur averti doit connaître avant de s'engager.

1. Les frais plus élevés de l'assurance vie luxembourgeoise

Comparaison des frais avec les contrats français

Contrairement à ce que l'on pense, les frais des contrats d'assurance vie sont généralement inférieurs à ceux en France. En moyenne, les frais de gestion annuels s'élèvent à 0,70% au Luxembourg, contre 0,95% pour les contrats français. Cette différence peut sembler minime, mais elle peut avoir un impact majeur à long terme.

Pour plus de détails, consultez notre analyse des frais d'assurance vie luxembourgeoise.

Analyse des coûts supplémentaires potentiels

Malgré des frais de gestion plus avantageux, certains coûts spécifiques peuvent alourdir la facture :

- Frais d'entrée : De nombreux contrats luxembourgeois proposent des options sans frais d'entrée, mais certains en appliquent encore.

- Frais de sortie : Ces frais tendent à disparaître mais peuvent subsister chez certains assureurs.

- Frais de gestion dédiée : Pour une gestion déléguée, les frais totaux s'élèvent en moyenne à 0,90% par an, contre 1,35% dans les banques privées françaises.

Impact sur la performance globale du contrat

L'impact des frais sur la performance à long terme peut être significatif :

- Pour un investissement de 250 000 € (seuil d'entrée courant), une différence de 0,25% de frais annuels représente 625 € par an.

- Sur 10 ans, cette différence peut atteindre plus de 6 000 €, sans compter les intérêts composés.

Situations où les frais plus élevés peuvent être justifiés

Dans certains cas, des frais légèrement supérieurs peuvent se justifier :

- Accès à une gamme d'investissements plus large, notamment en Private Equity.

- Gestion multi-devises, offrant une diversification géographique accrue.

- Sécurité renforcée grâce au "super privilège" et à la ségrégation des actifs.

- Flexibilité accrue en cas d'expatriation, grâce à la neutralité fiscale du contrat.

Pour les investisseurs disposant d'un patrimoine conséquent, ces avantages peuvent largement compenser la différence de frais.

2. Le montant minimum d'ouverture conséquent

Explication du seuil minimum généralement requis

L'assurance vie luxembourgeoise se distingue par un ticket d'entrée nettement plus élevé que ses homologues français. Le montant minimum d'investissement est généralement fixé à 250 000 €, un montant qui peut sembler prohibitif pour de nombreux épargnants.

Ce seuil élevé s'explique par la nature même de ces contrats, conçus pour une clientèle aisée ou fortunée, et par les coûts de gestion associés à des produits financiers plus sophistiqués.

Comparaison avec les contrats d'assurance vie français

La différence est frappante lorsqu'on compare avec les contrats français :

| Assurance vie | Seuil minimum |

|---|---|

| Luxembourgeoise | 250 000 € |

| Française | 500 € |

Cette disparité souligne le positionnement haut de gamme des contrats luxembourgeois, qui ciblent un segment de marché spécifique.

Possibilités de contourner ce minimum d'ouverture

Bien que rares, il existe quelques options pour les investisseurs disposant d'un capital plus modeste :

- Certains assureurs proposent des seuils d'entrée plus bas, autour de 125 000 €. Ces offres sont généralement déconseillées car elles peuvent ne pas offrir tous les avantages des contrats standards.

- Quelques compagnies offrent des dérogations pour des montants inférieurs dans certains cas spécifiques.

- L'éligibilité aux fonds spécialisés (FID, FIC, FAS) dépend non seulement du montant investi mais aussi de la surface patrimoniale globale de l'investisseur. Ainsi, un patrimoine important peut parfois compenser un investissement initial plus faible.

Ces options existent. Cependant, elles manquent souvent de flexibilité. Les contrats standards à 250 000 € offrent généralement plus d'avantages. Comparez attentivement les différentes formules avant de choisir.

Si vous hésitez encore à ouvrir une assurance vie au Luxembourg, consultez notre comparatif entre une assurance vie française et une assurance vie luxembourgeoise.

3. La procédure d'ouverture plus complexe

Détail des étapes supplémentaires par rapport à un contrat français

La souscription d'une assurance vie luxembourgeoise implique un processus plus rigoureux et formalisé que pour un contrat français standard. Les étapes supplémentaires incluent :

- Vérification d'identité approfondie

- Justification détaillée de l'origine des fonds, obligatoire dès le premier euro

- Évaluation minutieuse du profil de risque de l'investisseur

- Choix d'une stratégie d'investissement adaptée

- Signature électronique du contrat avec des protocoles de sécurité renforcés

Bien que cette procédure plus stricte puisse sembler contraignante, elle contribue à la réputation de fiabilité et de sécurité du système financier luxembourgeois.

4. Les limitations géographiques

Pays dont les ressortissants ne peuvent pas souscrire

L'assurance vie luxembourgeoise n'est pas accessible à tous les résidents ou ressortissants étrangers. La liste des pays éligibles est en constante évolution. Actuellement, les principaux pays acceptés incluent :

- France

- Belgique

- Luxembourg

- Portugal

- Espagne

- Israël

- Pays du Golfe

- Brésil

- Certains pays asiatiques

Cependant, de nombreux pays sont exclus, limitant ainsi l'accès à ce produit financier pour une partie significative de la population mondiale.

Impact d'un changement de résidence fiscale sur le contrat

Le changement de résidence fiscale peut avoir des conséquences importantes sur un contrat d'assurance vie luxembourgeois :

- Portabilité : Contrairement aux contrats français, l'assurance vie luxembourgeoise offre une meilleure portabilité internationale. Le contrat peut généralement être conservé en cas de déménagement.

- Fiscalité : La fiscalité applicable au contrat peut changer en fonction du nouveau pays de résidence. Le principe de transparence fiscale s'applique à l'assurance vie luxembourgeoise. Cela implique que le contrat suit les règles fiscales du nouveau pays de résidence.

- Gestion du contrat : Certaines options de gestion ou d'investissement peuvent être modifiées ou restreintes selon la nouvelle résidence fiscale.

- Conformité : Le titulaire du contrat doit informer l'assureur de son changement de résidence. Dans certains cas, si le nouveau pays de résidence n'est pas accepté par l'assureur, le contrat pourrait devoir être clôturé.

- Avantages maintenus : Malgré ces changements potentiels, les avantages clés comme le "super privilège" et la protection des actifs sont généralement maintenus, indépendamment du pays de résidence.

Cette flexibilité en cas de mobilité internationale est l'un des atouts majeurs de l'assurance vie luxembourgeoise.

5. Le fonds en euros potentiellement moins performant

Comparaison des rendements avec les fonds en euros français

Les fonds en euros des contrats d'assurance vie luxembourgeois affichent généralement une performance légèrement inférieure à leurs homologues français.

Cette différence, bien que relativement faible, peut s'accumuler sur le long terme et affecter la performance globale du contrat.

Facteurs influençant cette différence de performance

Plusieurs éléments expliquent ce décalage de rendement :

- Taille du marché : Le marché luxembourgeois étant plus restreint, les opportunités d'investissement peuvent être limitées.

- Réglementation : Les règles d'investissement au Luxembourg peuvent différer, influençant la composition des portefeuilles.

- Stratégie de gestion : Les gestionnaires luxembourgeois peuvent adopter une approche plus conservatrice.

Avantages potentiels malgré la performance moindre

Malgré ce léger désavantage en termes de rendement, les fonds en euros luxembourgeois présentent certains atouts :

- Sécurité renforcée : Le "triangle de sécurité" luxembourgeois offre une protection supplémentaire des avoirs.

- Flexibilité : Possibilité de combiner facilement fonds en euros et unités de compte plus dynamiques.

- Non-application de la loi Sapin 2 : Les fonds en euros luxembourgeois ne sont pas soumis aux restrictions potentielles de cette loi française.

- Portabilité internationale : Meilleure adaptabilité en cas de changement de résidence fiscale.

6. L'absence de certains supports d'investissement

Focus sur l'indisponibilité des SCPI

L'une des différences majeures entre les contrats d'assurance vie luxembourgeois et français réside dans l'absence quasi-totale des Sociétés Civiles de Placement Immobilier (SCPI) dans les offres luxembourgeoises. Cette indisponibilité s'explique par deux raisons principales :

- Problèmes de liquidité : Les SCPI sont des investissements relativement peu liquides, ce qui peut poser des difficultés dans le cadre de contrats d'assurance vie.

- Fiscalité défavorable : Les revenus issus des SCPI dans les contrats luxembourgeois sont soumis à une taxation punitive de 33,33%, rendant ce type d'investissement peu attractif.

Autres supports potentiellement absents

Les contrats luxembourgeois offrent moins de choix d'investissement que leurs homologues français. Certains supports populaires en France sont absents ou restreints au Luxembourg. Les SCPI en sont un exemple, mais d'autres options manquent également à l'appel:

- Fonds en euros : Bien que présents, ils sont généralement moins nombreux et parfois réassurés au Luxembourg, ce qui peut affecter leur rendement.

- Certains fonds spécifiques au marché français : Des fonds axés sur des secteurs ou des stratégies particulières au marché français peuvent être moins représentés.

Alternatives proposées dans les contrats luxembourgeois

Pour compenser ces absences, les contrats luxembourgeois proposent une gamme étendue d'alternatives :

- Fonds Internes Collectifs (FIC) : Des fonds sur mesure gérés pour un groupe d'investisseurs partageant le même profil de risque.

- Fonds Internes Dédiés (FID) : Des fonds personnalisés créés spécifiquement pour un investisseur unique.

- Fonds d'Assurance Spécialisés (FAS) : Similaires aux FID mais avec des règles d'investissement plus souples.

- Large gamme d'ETF et de fonds internationaux : Accès à une diversité de marchés et de stratégies d'investissement.

- Investissements en Private Equity : Opportunités d'investissement dans des entreprises non cotées, généralement moins accessibles dans les contrats français.

7. Les contraintes de gestion

Absence de rachats programmés

L'une des limitations notables des contrats d'assurance vie luxembourgeois est la rareté, voire l'absence, des options de rachats partiels programmés.

Cette fonctionnalité, courante dans les contrats français, permet aux investisseurs de recevoir régulièrement une partie de leur épargne sous forme de versements périodiques. Son absence dans les contrats luxembourgeois peut poser des difficultés pour :

- La planification de revenus complémentaires réguliers

- La gestion de la trésorerie personnelle à long terme

- L'optimisation fiscale via des retraits progressifs

Limitations des options de gestion par rapport aux contrats français

Les contrats luxembourgeois présentent également d'autres restrictions en termes d'options de gestion :

- Versements complémentaires programmés : Rarement proposés, limitant la capacité à épargner régulièrement de manière automatisée.

- Options d'arbitrages programmés : La disponibilité des fonctionnalités comme la sécurisation des plus-values ou la limitation des pertes peut varier selon les contrats.

- Gestion libre : Moins répandue que dans les contrats français, la gestion libre est souvent remplacée par des options de gestion dédiée ou conseillée.

Cependant, les contrats luxembourgeois acceptent généralement les versements libres, avec un minimum souvent fixé à 10 000 € par versement.

Impact sur la flexibilité du contrat

Ces contraintes de gestion peuvent affecter la flexibilité du contrat de plusieurs manières :

- Moins d'automatisation dans la gestion quotidienne de l'épargne

- Nécessité d'une implication plus active de l'investisseur ou de son conseiller en gestion

- Potentielle difficulté à adapter rapidement l'allocation en fonction des évolutions du marché

- Complexité accrue pour mettre en place des stratégies d'investissement progressif ou de désinvestissement planifié

Solutions pour pallier ces contraintes

Malgré ces limitations, plusieurs approches peuvent être adoptées pour maintenir une gestion efficace :

- Gestion dédiée : Opter pour une gestion sous mandat ou conseillée, où un professionnel gère activement le portefeuille.

- Suivi régulier : Planifier des revues périodiques du contrat avec un conseiller pour effectuer les ajustements nécessaires.

- Utilisation de fonds profilés : Investir dans des fonds qui s'ajustent automatiquement selon une stratégie prédéfinie.

Ces contraintes de gestion, bien que représentant un inconvénient par rapport aux contrats français, sont souvent compensées par d'autres avantages spécifiques aux contrats luxembourgeois. Ceux-ci incluent la sécurité renforcée, la flexibilité des investissements et la portabilité internationale.

8. L'accès en ligne limité

L'offre digitale des contrats d'assurance vie luxembourgeois est généralement moins développée que celle des contrats français. Cette différence se manifeste à plusieurs niveaux :

- Interface utilisateur : Souvent moins intuitive et moderne que les plateformes françaises.

- Fonctionnalités en ligne : Plus limitées en termes d'opérations réalisables directement par l'assuré.

- Fréquence des mises à jour : Les valorisations et informations sont parfois actualisées moins fréquemment.

- Outils d'analyse et de simulation : Moins nombreux et moins sophistiqués que dans les offres françaises.

Moyens alternatifs de suivi et de gestion du contrat

En l'absence d'un accès en ligne complet, les titulaires de contrats luxembourgeois peuvent utiliser d'autres méthodes pour suivre et gérer efficacement leur investissement :

- Communication régulière avec le conseiller ou le gestionnaire dédié.

- Demande de rapports périodiques détaillés sur l'état du contrat.

- Utilisation de plateformes de consolidation patrimoniale tierces, capables d'agréger les informations de différents contrats.

- Planification de revues trimestrielles ou semestrielles avec l'assureur pour faire le point sur le contrat.

- Mise en place d'alertes personnalisées pour être informé des événements importants ou des changements significatifs dans la valorisation du contrat.

Bien que l'accès en ligne limité puisse être perçu comme un inconvénient, cette approche plus traditionnelle de la gestion de contrat peut aussi présenter des avantages. Notamment en termes de personnalisation du service et de conseil sur mesure.

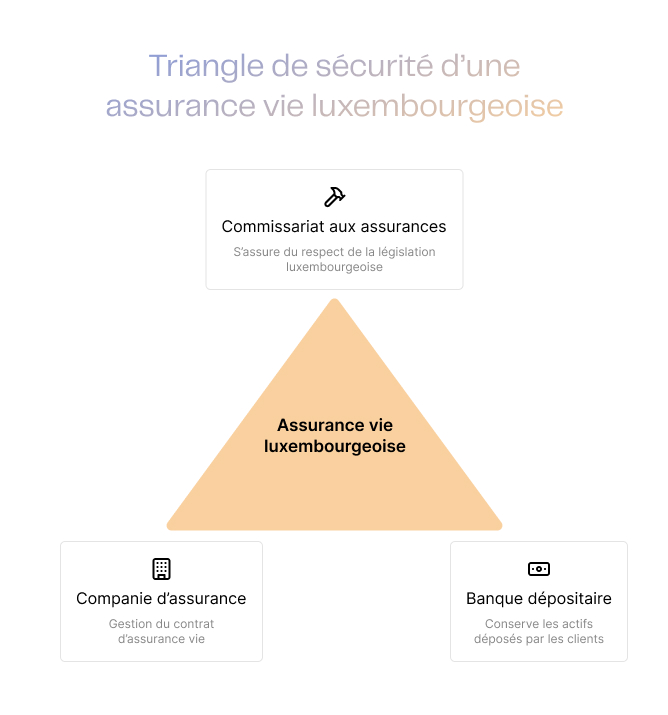

Le triangle de sécurité : un avantage qui compense les inconvénients ?

Explication du concept de triangle de sécurité

Le triangle de sécurité luxembourgeois est un mécanisme tripartite impliquant :

- L'assureur

- Une banque dépositaire agréée

- Le Commissariat aux Assurances (CAA)

Ce système garantit une séparation stricte des avoirs du client, qui sont stockés auprès du dépositaire, distinct de l'assureur. Le CAA exerce une surveillance renforcée, offrant une protection accrue contre les risques financiers liés à l'assureur.

Comparaison avec la protection des contrats français

| Aspect | Contrat luxembourgeois | Contrat français |

|---|---|---|

| Séparation des actifs | Stricte, via le dépositaire | Moins marquée |

| Statut du client | Créancier de premier rang | Créancier ordinaire |

| Plafond de garantie | Illimité | 70 000 € par assuré et par compagnie |

| Surveillance réglementaire | CAA + autorités nationales | Uniquement autorités nationales |

Évaluation de l'intérêt face aux inconvénients mentionnés

Le triangle de sécurité offre des avantages significatifs qui peuvent compenser de nombreux inconvénients :

- Sécurité renforcée : Protection supérieure du capital investi, particulièrement attrayante pour les gros patrimoines.

- Flexibilité en cas de crise : Les fonds ne sont pas soumis aux potentielles restrictions de la loi Sapin 2, offrant une meilleure liquidité en période de turbulences financières.

- Confiance accrue : La structure tripartite peut rassurer les investisseurs, notamment dans un contexte d'instabilité économique.

- Adaptabilité internationale : La robustesse du système facilite la portabilité du contrat en cas de changement de résidence.

- Gestion de fortune intégrée : La sécurité offerte permet d'envisager des stratégies d'investissement plus sophistiquées au sein du contrat.

Conclusion

L'assurance vie luxembourgeoise présente des avantages uniques. Elle offre une sécurité renforcée, une grande flexibilité et une gestion patrimoniale internationale efficace. Le triangle de sécurité apporte une protection supplémentaire.

Ces atouts peuvent compenser les inconvénients pour certains investisseurs. Les personnes fortunées ou ayant des besoins spécifiques y trouveront particulièrement leur compte.