Assurance vie luxembourgeoise: Comprendre et réduire les frais

Investir dans une assurance vie luxembourgeoise attire de nombreux investisseurs pour sa réputation de "coffre-fort financier".

Avant de commencer, il est important de comprendre les frais associés à ces contrats sophistiqués. Les tickets d'entrée élevés et la structure de coûts complexe rendent ce parcours intimidant.

Qu'est-ce qu'une assurance-vie luxembourgeoise ?

L'assurance-vie luxembourgeoise combine protection et potentiel de croissance pour l'épargne. Elle se distingue par sa flexibilité exceptionnelle et son cadre réglementaire unique, offrant des avantages significatifs par rapport à l'assurance vie française.

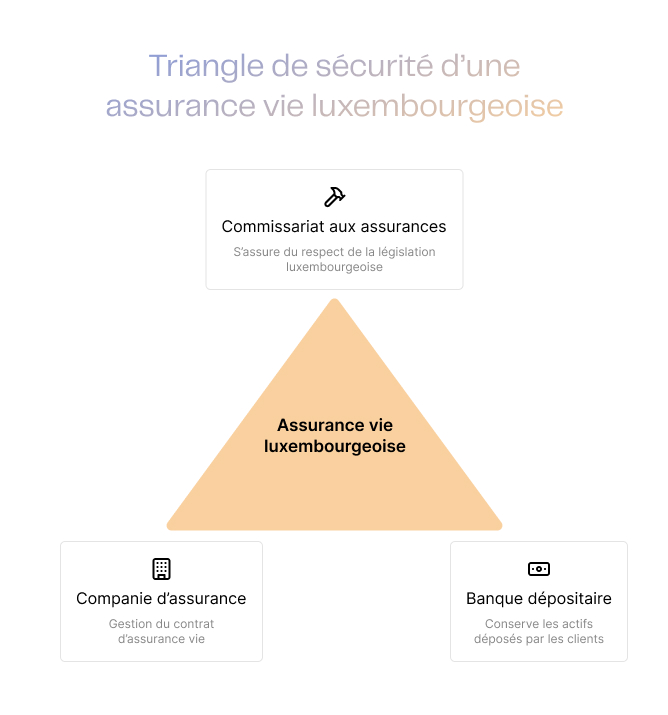

Le Triangle de Sécurité luxembourgeois

Au cœur de son attrait se trouve le concept de "coffre-fort financier", incarné par le fameux triangle de sécurité luxembourgeois. Ce mécanisme tripartite implique :

- L'assureur

- Une banque dépositaire agréée

- Le Commissariat aux Assurances (CAA)

Cette structure garantit une séparation stricte des avoirs chez le dépositaire, renforçant la protection de l'épargne.

Le Super Privilège Luxembourgeois

Le super privilège luxembourgeois constitue un autre pilier de sécurité. En cas de faillite de l'assureur, le souscripteur bénéficie d'un statut de créancier de premier rang.

Cela assure un remboursement prioritaire avant même l'État, les fournisseurs ou les employés. Contrairement au plafond de 70 000 € pour les contrats français, cette protection du capital est illimitée.

Les différents types de frais d'une assurance-vie luxembourgeoise

L’assurance-vie luxembourgeoise offre protection et flexibilité, mais sa structure de frais est complexe. Ces frais, souvent plus élevés que ceux des contrats français, se justifient par la sophistication des services et le cadre réglementaire strict du Luxembourg.

Frais d'entrée et de versement

Les frais d'entrée représentent le premier obstacle financier pour les investisseurs. Contrairement aux idées reçues, ces frais ne sont pas toujours nuls dans les contrats luxembourgeois.

Ils peuvent atteindre jusqu'à 5% du montant investi, bien que de nombreux contrats proposent des taux plus avantageux pour les gros patrimoines.

Par exemple :

- Lombard Liberté : frais d'entrée de 5%

- Vitis Life : frais d'entrée maximums de 3,5%.

Ces frais sont souvent négociables, surtout pour des montants d'investissement importants.

Frais de gestion annuels

Les frais de gestion annuels constituent une charge récurrente qui peut significativement impacter le rendement à long terme. Ils se décomposent généralement en deux catégories : les frais pour les fonds en euros et ceux pour les unités de compte.

Pour les fonds en euros, les frais oscillent généralement entre 0,2% et 1% par an :

- Swiss Life Asset Portfolio : frais de gestion maximums de 0,65% sur ses fonds en euros.

- Axa Lifinity Europe: 0,27% de frais.

Pour les unités de compte, la fourchette est plus large. Quelques exemples :

- Lombard International : frais maximums de 2%.

- Swiss Life Asset Portfolio : jusqu'à 2% de frais annuels sur les unités de compte.

Frais d'arbitrage

Les frais d'arbitrage s'appliquent lors des modifications de la répartition des investissements. La politique tarifaire varie d'un assureur à l'autre :

- Lombard Liberté : un ou deux arbitrages gratuits par an, puis frais de 0,5% pour les suivants.

- Swiss Life Asset Portfolio : frais de 1% du montant désinvesti, plafonnés entre 250€ et 500€ par opération.

- Axa Lifinity Europe : un arbitrage gratuit par an, puis frais de 0,5%, avec un plafonnement différencié (300€ pour les arbitrages des fonds en euros vers les unités de compte, et 1000€ dans le sens inverse).

Frais de sortie ou de rachat

Contrairement aux idées reçues, les frais de sortie ne sont pas systématiquement absents des contrats luxembourgeois. Bien que de nombreux assureurs modernes les aient supprimés, certains contrats plus anciens peuvent encore en appliquer. Quelques exemples:

- Lombard Liberté, Swiss Life Asset Portfolio : frais de sortie de 0%

- Foyer Helios:

Au cours des 10 premières années contractuelles : 10% du montant retiré.

- Ensuite ce taux diminue annuellement de 0,5%

L'impact des frais cachés

Au-delà des frais explicites, prenez en compte les frais cachés, notamment ceux liés aux supports d'investissement comme les OPCVM ou les SICAV. Ces frais peuvent varier de 0,8% à 3%, impactant significativement le rendement réel de votre investissement.

Les frais de gestion affichés peuvent masquer des frais totaux plus élevés. Sur 10 ans, pour 100 000€ investis, la différence entre 1% et 3% de frais peut coûter plus de 20 000€ en performance.

Comparaison des frais avec une assurance-vie française

L'analyse comparative des frais entre les assurances-vie luxembourgeoises et françaises révèle des différences significatives en termes de structure et de montants. Ces écarts reflètent les spécificités de chaque marché et les services proposés.

Frais d'entrée

Les frais d'entrée constituent le premier contraste frappant. Les contrats français en ligne offrent souvent des frais d'entrée à 0%. En revanche, les contrats luxembourgeois appliquent généralement des frais plus élevés. Ces derniers peuvent atteindre jusqu'à 5% du montant investi.

- Boursorama Vie en France : frais d'entrée nuls.

- Wealins Life au Luxembourg : frais d'entrée pouvant atteindre 5%.

Frais de gestion annuels

Les frais de gestion annuels des contrats luxembourgeois sont généralement plus élevés que ceux des contrats français, pouvant atteindre 2% pour les unités de compte.

Les frais de gestion annuels présentent également des écarts notables. En France, ces frais oscillent typiquement entre 0,5% et 1% pour les fonds euros, et peuvent monter jusqu'à 1,5% pour les unités de compte.

Au Luxembourg, la fourchette est plus élevée :

- Frais pouvant atteindre 1% pour les fonds euros.

- Jusqu'à 2% pour les unités de compte, voire plus pour certains produits plus exotiques

Frais d'arbitrage

Les contrats luxembourgeois se montrent souvent plus onéreux en termes de frais d'arbitrage. Alors que de nombreux contrats français offrent des arbitrages gratuits illimités, les contrats luxembourgeois limitent généralement la gratuité à un ou deux arbitrages par an.

- Lombard International : facture 0,5% pour chaque arbitrage au-delà des deux gratuits annuels.

Facteurs influençant les frais

Cadre réglementaire

Le cadre réglementaire luxembourgeois, réputé pour sa robustesse, engendre des coûts de conformité plus élevés. Le fameux triangle de sécurité luxembourgeois implique des frais de gestion et de surveillance supplémentaires.

Nature des contrats

Les contrats luxembourgeois, souvent plus sophistiqués et personnalisables, justifient des frais plus élevés. La possibilité d'investir dans une gamme étendue d'actifs nécessite une expertise et des ressources supplémentaires de la part des gestionnaires.

Clientèle visée

Le ticket d'entrée élevé des contrats luxembourgeois (généralement 250 000€ minimum contre 500€ en France) cible une clientèle fortunée. Cette clientèle est prête à payer pour des services haut de gamme et une gestion patrimoniale sur mesure.

Impact sur le rendement à long terme

L'impact de ces frais sur le rendement à long terme peut être considérable.

Exemple concret

Investissement initial de 250 000€ sur 20 ans, avec un rendement brut annuel hypothétique de 5% :

- Contrat français avec des frais de gestion annuels de 0,8% : capital final d'environ 620 000€.

- Contrat luxembourgeois avec des frais de gestion de 1,5% : capital final d'environ 560 000€.

Cette différence de 60 000€ illustre l'importance cruciale des frais à long terme.

Vous pouvez utiliser notre calculatrice d'intérêts composés pour simuler l'impact des frais sur votre épargne à long terme.

Opportunités d'investissement

Cependant, il est essentiel de nuancer cette comparaison:

- Les contrats luxembourgeois offrent souvent des opportunités d'investissement plus diversifiées et potentiellement plus rentables.

- La protection accrue et la flexibilité offertes justifient ces coûts supplémentaires pour certains investisseurs. Cela est particulièrement pertinent dans un contexte de gestion patrimoniale internationale.

Structure dégressive des frais

La structure dégressive des frais dans de nombreux contrats luxembourgeois peut réduire l'impact sur les gros patrimoines.

Par exemple, un contrat avec des frais de 1,5% jusqu'à 2,5 millions d'euros, 1,2% entre 2,5 et 5 millions, et 0,9% au-delà peut s'avérer compétitif pour les très gros portefeuilles.

Comment optimiser les frais d'une assurance-vie luxembourgeoise ?

Pour réduire les frais d'une assurance-vie luxembourgeoise, adoptez une approche stratégique. Comprenez en détail les différentes composantes de coûts. Ces contrats coûtent généralement plus cher que les contrats français. Cependant, vous pouvez agir sur plusieurs leviers pour améliorer votre rendement global.

Négociation des frais d'entrée

Négocier les frais d'entrée est un premier axe d'optimisation. Contrairement aux idées reçues, ces frais ne sont pas figés et peuvent être négociés, surtout pour des investissements conséquents.

Un contrat comme Wealins Life affiche des frais d'entrée maximums de 5%. Toutefois, vous pouvez les réduire significativement, voire les annuler, pour des montants importants.

Choix du mode de gestion

Le choix entre gestion libre et gestion pilotée peut avoir un impact significatif sur les frais totaux de votre contrat.

Gestion libre

- Accessibilité : Accessible dès 125 000€ dans certains contrats comme celui de Vitis Life.

- Avantage : Permet de sélectionner soi-même les unités de compte, potentiellement réduisant les frais de gestion.

- Inconvénient : Nécessite une expertise et un suivi régulier.

Gestion pilotée

- Accessibilité : Généralement disponible à partir de 250 000€.

- Avantage : Économique à long terme, surtout si elle permet d'éviter des erreurs d'investissement coûteuses.

- Exemple : Le contrat Lifinity Europe d'Axa Wealth Europe offre une gestion pilotée avec des frais de gestion maximums de 1%, compétitifs compte tenu de l'expertise apportée.

Sélection des supports d'investissement

Une bonne compréhension et une diligence au moment de la souscription permettent de maximiser votre investissement en assurance vie luxembourgeoise tout en minimisant les frais.

- Choisir des supports d'investissement à faibles frais (les ETF possèdent moins de frais en général).

- Diversifier les types d'actifs pour maximiser le rendement tout en minimisant les coûts.

Choisir la bonne assurance vie luxembourgeoise

Le choix d'une assurance vie luxembourgeoise nécessite une analyse approfondie des différentes offres disponibles sur le marché. Bien que de nombreux contrats partagent des caractéristiques communes, certains se démarquent par leurs spécificités et leurs avantages comparatifs.

Montant minimum d'investissement

Le montant minimum d'investissement est un facteur discriminant :

- Vitis Life - Wealth Executive Life : versement initial minimum de 50 000€.

- La plupart des autres contrats exigent 250 000€ ou plus.

Diversité des supports d'investissement

La diversité des supports proposés est cruciale. Profolio de Bâloise Vie Luxembourg donne accès à plus de 6000 unités de compte, permettant une diversification poussée.

Comparatif des principales assurances vie luxembourgeoises

Cinq contrats se démarquent par leurs caractéristiques :

- Lombard International - Liberté :

Frais de gestion compétitifs (max 1% sur les UC).

- Flexibilité d'investissement avec plus de 1500 unités de compte disponibles.

- Wealins SA - Wealins Life :

Large choix d'investissements.

- Frais d'entrée négociables jusqu'à 5% et frais de gestion UC plafonnés à 1,5%.

- Vitis Life - Wealth Executive Life :

Ticket d'entrée le plus bas (50 000€).

- Frais d'entrée maximums de 3,5% et frais de gestion UC plafonnés à 1,20%.

- Axa Wealth Europe - Lifinity Europe :

Politique d'arbitrage avantageuse (un arbitrage gratuit par an et frais plafonnés ensuite).

- Bâloise Vie Luxembourg - Profolio :

Diversification exceptionnelle avec plus de 6000 unités de compte.

- Frais de gestion UC pouvant atteindre 1,2%.

Pour vous aider à choisir la meilleure assurance vie luxembourgeoise, consultez notre guide détaillé.

Solidité financière

Le choix de la compagnie d'assurance est crucial pour la qualité du contrat et la solidité financière de l'établissement. Vous pouvez trouver tous les ratios sur le site du CAA. Voici quelques exemples:

- Foyer Vie : 250%.

- BNP Cardif Lux Vie : 180%.

Conclusion

L'assurance vie luxembourgeoise offre des avantages uniques en protection et flexibilité. Pour optimiser son rendement, il est important de comprendre sa structure de frais et adapter sa stratégie d'investissement à ces contrats sophistiqués.

Bien que généralement plus coûteux que leurs homologues français, les contrats luxembourgeois peuvent s'avérer des outils puissants de gestion patrimoniale pour les investisseurs avertis.